• Perú figura, junto a Colombia y Panamá, como uno de los países donde más aumentó el uso de billeteras móviles en el último año.

• Uso de productos o servicios digitales aumenta entre emprendedores y son las personas entre los 18 y 42 años las que poseen más billeteras móviles en la región.

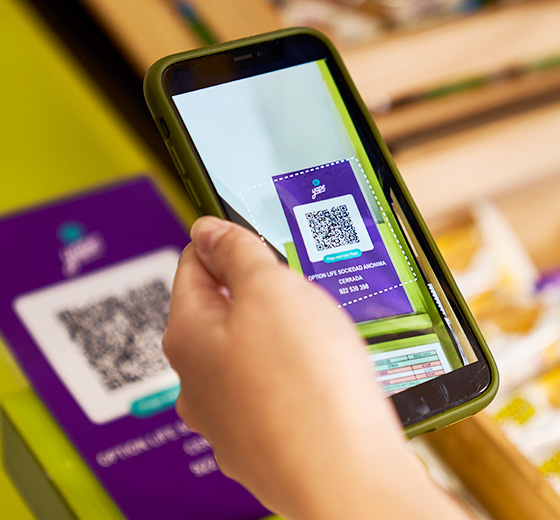

A lo largo de los últimos años, el consumidor ha experimentado una serie de cambios en la manera en la que interactúa con productos y servicios financieros. El uso de canales digitales permitió que las personas y negocios operen de manera sencilla e inmediata, constituyéndose como un medio fundamental para la promoción y aceleración de la inclusión financiera en el Perú.

De acuerdo con el Estudio de Inclusión Financiera y Digitalización de Credicorp, elaborado por Ipsos en ocho países de la región (Perú, Argentina, Bolivia, Chile, Colombia, Ecuador, México y Panamá), un 26% de ciudadanos reportan contar con una billetera en comparación al 11% registrado durante el 2021. Según el informe, hoy 1 de cada 3 peruanos cuenta con una billetera, cifra que casi dobla la reportada el año pasado. El Perú figura, junto a Colombia y Panamá, como los países donde más aumentó el uso de este canal, reemplazando a otros medios como la banca por internet o aplicativos de entidades bancarias.

El análisis define tres niveles de digitalización financiera determinados sobre la base de la frecuencia de uso de plataformas financieras digitales (billeteras móviles, apps bancarias y banca por internet) y el empleo de estas, tanto en el pago de productos y servicios, como en la realización de transferencias financieras. Mientras el usuario no digital es aquel que todavía no hace uso de las plataformas digitales para realizar transacciones, el usuario ocasional es aquel que las utiliza menos de una vez al mes y el usuario intensivo es aquel que las emplea una o más veces al mes para concretar sus transacciones. Así, si bien el Perú registra un alto nivel de usuarios aún por digitalizar, a la vez muestra un relevante porcentaje de usuarios intensivos (30%, lo que es mayor al promedio global) y un reducido grupo de usuarios ocasionales (9%).

“La digitalización ayuda a que las personas aumenten su actividad en el sistema financiero y mejoren el manejo de sus productos, ya sea para recibir sus salarios, enviar dinero, pagar bienes y servicios, y demás trámites de forma más fácil y segura. El consumidor ha cambiado su comportamiento notoriamente en los últimos años; sin embargo, aún existe una oportunidad de seguir impulsando la inclusión financiera en todo el país. Por ello, desde Credicorp reiteramos la relevancia de potenciar los esfuerzos de democratización de los productos financieros para hacerlos más accesibles mediante herramientas digitales”, indicó Gianfranco Ferrari, CEO de Credicorp.

Hallazgos regionales

El estudio de Credicorp e Ipsos además refleja que, en la región, el uso de aplicativos de entidades financieras se reduce frente al uso de billeteras móviles. Estas se posicionan como el segundo medio digital más utilizado al momento de realizar transacciones. Además, se ve que el uso de productos o servicios digitales aumenta entre emprendedores y que son las personas entre los 18 y 42 años las que poseen más billeteras móviles en la región. Del mismo modo, cabe destacar que los trabajadores dependientes representan al grupo con la mayor proporción de usuarios intensivos (43%), seguidos por los estudiantes (38%) y los trabajadores independientes (28%).

En esa línea, solo el 16% de los participantes utiliza algún aplicativo de entidades financieras (banca móvil) para realizar el pago de productos y servicios. Chile (29%) es el país con la mayor proporción de usuarios de este canal, mientras que Perú (12%) y Bolivia (10%) reportan el menor nivel de uso. A comparación con el año pasado, se aprecia que el uso de aplicativos celulares se ha reducido en todos los países. Del mismo modo, la banca por internet es utilizada por un 11%, con la mayor proporción presente en Panamá (21%) y la menor en México (6%). Al igual que con la banca móvil, el uso de este servicio se ha visto reducido en comparación con el año pasado.

Otra de las diferencias más marcadas se da en relación con el acceso a internet, pues se configura como un servicio indispensable para lograr la inclusión financiera a través de la digitalización. Mientras que las personas con acceso a internet, a través de un módem o smartphone, presentan una proporción de tenencia de billetera móvil del 30%, esta cifra solo llega al 3% entre aquellos sin este servicio.

“Para impulsar una economía inclusiva y sostenible es necesario que el acceso a internet, la educación financiera y el desarrollo de productos y servicios digitales cubran las necesidades de los usuarios. Este estudio busca aportar información valiosa y útil para obtener avances en la inclusión financiera de la región”, añadió Ferrari.